私募基金投资领域中第三方差额补足承诺的法律适用与理解

差额补足,是指为了保障债权人和债务人之间的债权债务关系,约定当债务人未按照约定履行付款义务时,由第三人对债务人未能付款的差额部分按照约定承担补足义务。在资管业务领域,差额补足义务本质上是一种增信措施,即金融机构在设计和发行资管产品的过程中,对产品进行风险结构重组(即采取增信措施)降低融资方的违约概率或降低投资损失,从而最大限度确保投资人实现预期收益。如今,差额补足作为一项增信措施,被广泛运用于债权融资、私募基金、资管计划等领域的经济活动之中。

而在基金管理人等投资管理机构本身针对投资者提供的差额补足条款被认定为“刚性兑付条款”,进而归于无效的裁判趋势下,为了帮促委托投资管理关系达成(机构募资顺利),实操中就出现了由基金管理人(投资管理机构)的关联方,比如管理人的股东、法定代表人、实控人、基金经理等,向投资者提供差补承诺。而在实务中,管理人的关联方提供的差额补足承诺,司法裁判效力认定不一。

笔者将以私募基金投资为例,结合《全国法院民商事审判工作会议纪要》(下称“《九民纪要》”)《关于规范金融机构资产管理业务的指导意见》(下称“《资管新规》”)《私募投资基金监督管理暂行办法》《关于加强私募投资基金监管的若干规定》等现行金融监管规定,以及笔者亲身代理的差额补足案件以捋清资管产品中差额补足相关法律问题。

一、案情简介

2014年,A银行与B证券公司签订《资管合同》,A银行出资数亿元指定B证券公司作为管理通道投资各种债券、资管计划等私募基金产品,投资期限为5年。

2017年10月,B证券公司代表资管计划与C基金管理公司签订《基金合同》,合同约定B证券公司代表资管计划将全部的资金认购私募基金份额,投资期限为2年。

同年,某央企全资子公司D资产管理公司作为C基金管理公司的股东向A银行出具《差额补足承诺函》,承诺如A银行未能按照《基金合同》约定获得全部或部分投资本金和收益的情况下,由D资产管理公司对差额部分进行补足。

2019年10月,基金项目到期,C基金管理公司仅支付了部分投资本金和部分收益,A银行未收到《基金合同》约定的投资本金及收益,遂要求D资产管理公司按照《差额补足承诺函》约定履行差额补足义务。由于D资产管理公司一直未履行差额补足义务,已构成违约,故A银行诉至广州市中级人民法院要求其履行差额补足的付款义务。

二、争议焦点

(一)通道业务的效力

《九民纪要》第93条规定:当事人在信托文件中约定,委托人自主决定信托设立、信托财产运用对象、信托财产管理运用处分方式等事宜,自行承担信托资产的风险管理责任和相应风险损失,受托人仅提供必要的事务协助或者服务,不承担主动管理职责的,应当认定为通道业务。

2018年4月27日中国人民银行、中国银行保险监督管理委员会、中国证券监督管理委员会、国家外汇管理局发布的《关于规范金融机构资产管理业务的指导意见》(以下简称《资管新规》)第22条规定“金融机构不得为其他金融机构的资产管理产品提供规避投资范围、杠杆约束等监管要求的通道服务”的同时,也在第29条明确规定按照“新老划断”原则,将金融机构发行新产品的过渡期设置为截止2020年底,确保平稳过渡。后将过渡期延长到2021年年底。根据《九民纪要》第93条可知,信托通道业务如果不存在其他无效事由,人民法院对其效力是认可的。案涉资管计划虽为《资管新规》中规定的通道业务,但案涉资管计划发生时间及提起诉讼时间均在2021年年底前,并且不存在其他无效事由,故案涉信托通道业务签订的信托文件有效。

(二)对差额补足协议性质的认定

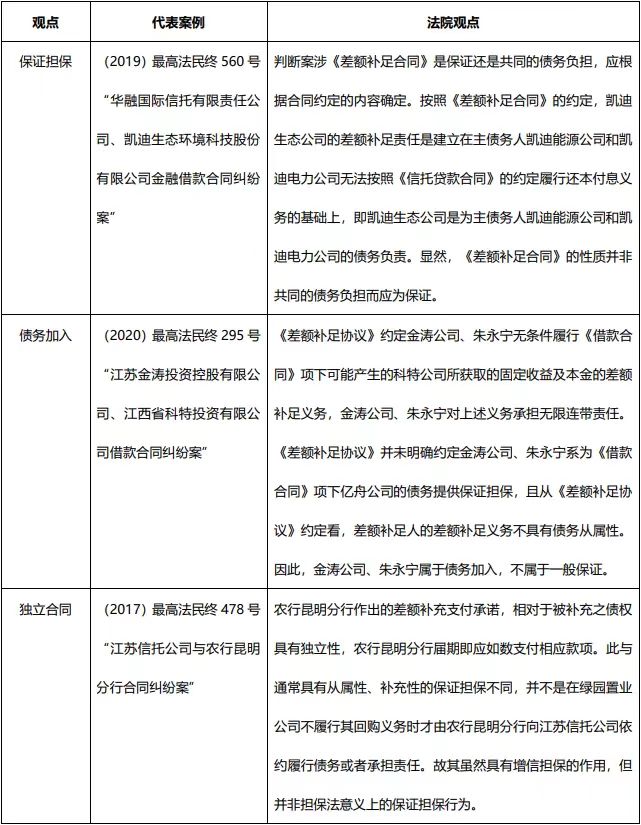

目前实务中,关于第三方差额补足协议的性质,主要存在三种观点:一是构成保证担保;二是构成债务加入;三是构成独立的合同关系。根据现有司法判例和监管趋势,差额补足协议的效力会受基金类型、交易架构不同的影响,而同类型的差额补足协议的效力也可能被作出不同认定,现实中争议较大。

根据《九民纪要》91条规定:信托合同之外的当事人提供第三方差额补足、代为履行到期回购义务、流动性支持等类似承诺文件作为增信措施,其内容符合法律关于保证的规定的,人民法院应当认定当事人之间成立保证合同关系。其内容不符合法律关于保证的规定的,依据承诺文件的具体内容确定相应的权利义务关系,并根据案件事实情况确定相应的民事责任。本案就是典型的差额补足承诺,《差额补足承诺函》的出具主体,即是基金管理人C基金管理公司之外的第三方,与基金管理人是相互独立的法人。涉案《基金合同》属于《九民会纪要》规定广义的信托合同。因此,法院认为D资产管理公司出具的《差额补足承诺函》就是《九民纪要》规定的第三方提供差额补足的增信文件,属于独立的合同义务。

(三)第三方差额补足是否构成刚性兑付

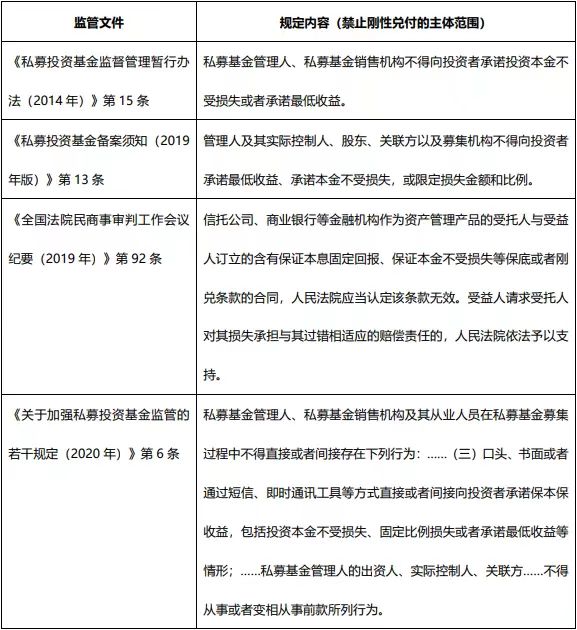

关于禁止刚性兑付的相关监管文件:

根据上列表格中的私募基金刚性兑付监管规定,禁止刚性兑付的主体范围已由2014年《私募暂行办法》限定的“私募基金管理人、私募基金销售机构”,逐步扩大为“管理人及其实际控制人、股东、关联方以及募集机构及其从业人员”。但是,目前司法裁判并未与上述监管规定的口径保持一致。

持否定态度的司法裁判:“管理人与其关联方系‘利益共同体’,由其关联方向投资者出具差额补足承诺,其实质是为了规避禁止投资管理机构本身刚性兑付的监管规定,违背了委托理财法律关系和私募基金‘利益共享、风险共担’的基本原则,亦违背了金融市场的基本规律和交易原则,且有损金融风险防范,应认定无效”。参见(2019)粤01民终17501号判决。

持肯定态度的司法裁判:“管理人法定代表人/股东作为独立的自然人/法人向投资者做出补足承诺,系真实意思表示且内容不违反法律行政法规的强制性规定,具有法律约束力”。参见:(2020)浙01民终3445号、(2020)闽0203民初6477号。

本案中法院认为被告D资产管理公司与基金管理人C基金管理公司是相互独立的法人,并非利益共同体,被告D资产管理公司既不是基金的管理人,也不是基金的销售机构,作出的差额补足承诺属于对自身义务的负担行为,未违反法律、法规的强制性规定,涉案《差额补足承诺函》合法有效。

(四)底层资产未清盘是否对案件有影响

实务中,法院在审理银行类资管计划涉及差补协议纠纷过程中,债权人要求差补协议中债务人须承担的差补金额时,法院注重审查债务人须承担的差补金额。一般都需要资管计划终止或者提前终止,进行了清算。债务人需要承担的差补金额以资管计划终止后的清算金额为准。

本案中因基金管理人在基金项目期限内没有按时、足额地向B证券公司兑付剩余的本金和收益价款,导致B证券公司仅向A银行分配了部分本金及收益,A银行至今未收到全部的本金及收益。针对基金管理人的违约行为,B证券公司多次向基金管理人发送赎回通知,但基金管理人并未履行支付溢价回购款的义务。A银行向D资产管理公司发出《履行差额补足的通知书》,但D资产管理公司亦未履行相应的差额补足义务。在此情况下,根据《承诺函》的约定,D资产管理公司对涉案基金存续期内应分配给A银行的预期收益承担差额补足义务的条件已经成就。法院认为基金底层资产是否存在未清盘,与D资产管理公司按照《承诺函》履行补差义务无关。

结 语:关于差额补足的相关建议

“差额补足”作为目前交易中较流行的一项非传统的“增信”或保障措施,在实践中已经被广泛运用。从现有的司法判例来看,差额补足的效力多数是获得法院支持的。但由于差额补足并非法定的担保措施,其在具体适用中仍存在较多的争议和限制。笔者在提供非诉或者诉讼的法律服务中,已经多次接触了差额补足的效力或者履行的纠纷的处理。

差额补足作为一项当事人之间的交易安排,可以对主权利人行使请求权起到一定的保障作用。但考虑到差额补足并非法定的担保措施,若在整个交易结构中将差额补足作为唯一的保障措施,则仍将存在一定的风险,因此不建议将差额补足作为唯一的保障措施。同时,由于差额补足并不完全等同于法定担保,建议尽量对差额补足的范围(建议包括本金、利息、违约金、损害赔偿金、律师费、诉讼费、公证费及实现债权的其他费用)、差额补足的实现条件和实现方式进行明确约定和安排,最大程度规避交易风险。

特别声明:

以上内容属于作者个人观点,不代表其所在机构立场,亦不应当被视为出具任何形式的法律意见或建议。